平成19年 公認会計士試験 論文式試験解答 租税法

平成24年 公認会計士試験 論文式試験解答 租税法

※ご覧になりたい科目をクリックしてください

租税法

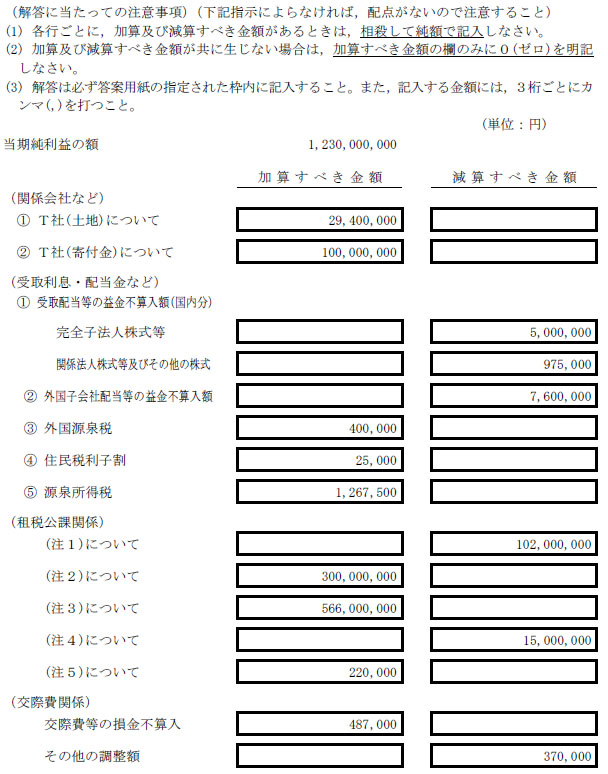

第1問

問題1

問1

Bの役員給与は1億2千万円であるから法人税法上相当とされる金額の1億円を超える部分は損金の額に算入しない(法人税法34条2項)。Bは代表取締役社長の肩書きを有する他、営業部長の肩書きも有しているが、同条5項の規定により、使用人兼務役員となることはできず、Bに支払った職務の対価の総額が役員給与とみなされる。

問2

益金には無償による資産の譲渡も含まれ(法人税法22条2項)、低額による譲渡も含まれるものと解されるから、甲の譲渡価額は時価の2,000万円として、同額が益金算入される。一方、役員給与には経済的な利益を含むから(同法34条4項)、時価と譲渡対価の差額1,500万円が役員給与とされ、同条1項に規定するいずれの給与にも該当せず損金不算入とされる。

問3

A社の役員であるBに対する甲の譲渡対価の額(500万円)は、譲渡時における価額に比して著しく低いと考えられるため、譲渡時の時価2,000万円を課税資産の譲渡等の対価の額とみなして取り扱うべきである(消費税法28条1項)

問4

甲は趣味娯楽用の資産であることから「生活に通常必要でない資産」につき、盗難により、受けた損失の金額に該当するため、Bのその損失を受けた日の属する年分又はその翌年分の譲渡所得の金額の計算上控除すべき金額とみなす(所得税法62条1項)。

問題2

- ① ○

- 出向先Y社が負担する出向料はいずれもBに対する給与としての性質を有するため、消費税法上給与として非課税仕入扱いとなる(消費税法2条十二号)。

- ② ×

- 事実を隠ぺいし、又は仮装して経理をすることによりその役員に対して支給する給与の額は、損金の額に算入しない(法人税法34条3項)。したがってCに対する給与720万円は全額損金不算入である。

- ③ ×

- X社の持分割合は平成20事業年度より90%であることから関係法人株式等(法人税法23条6項)に該当し、配当等の額から負債の利子に相当する金額を控除した額が益金不算入となる(同条1項及び4項)。

- ④ ○

- 控除対象外国法人税の額につき外国税額控除の規定の適用を受ける場合には、当該控除対象外国法人税の額は、損金の額に算入しない(法人税法41条)。よって控除限度超過額200万円も損金不算入である。

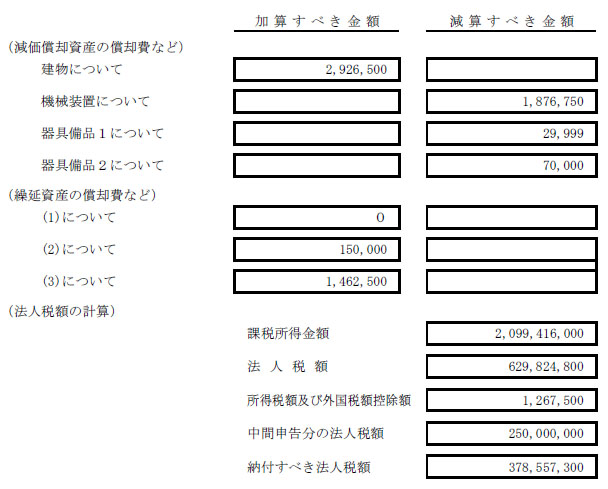

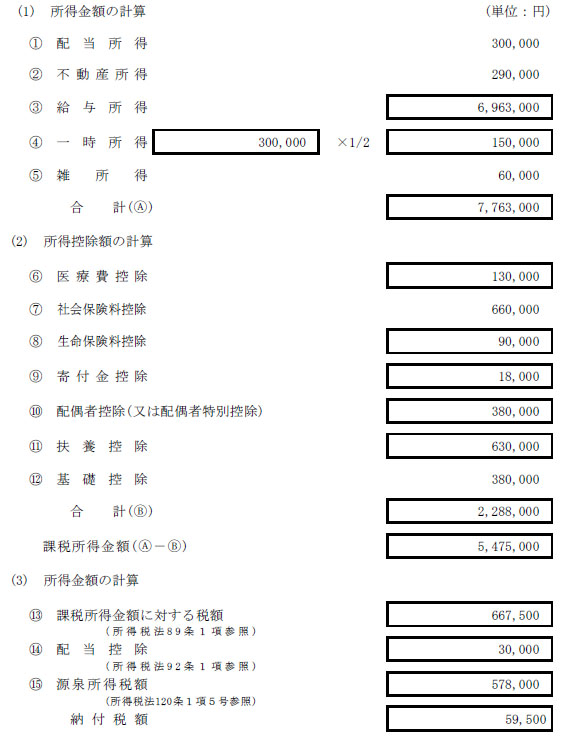

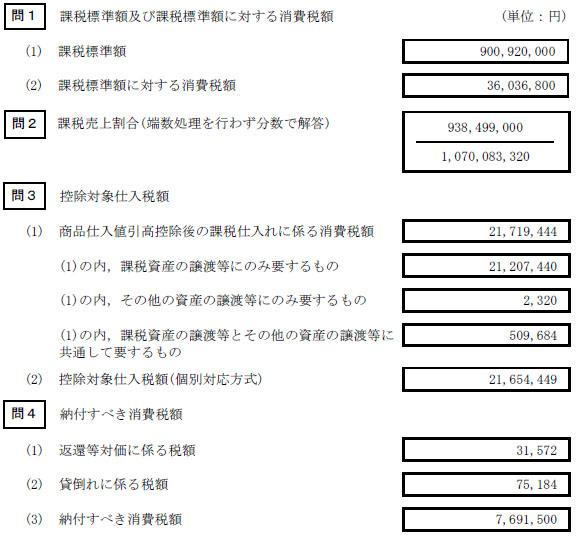

第2問

問題1

問題2

問題3

上記解答について

※上記解答は独自に作成されたものであり、「公認会計士・監査審査会」が公式に発表したものではございません。ご理解のうえ、ご利用下さい。